- Pazartesi – İngiltere, Japonya ve Rusya’da tatil

- 16:00 IEA – Kuzey batı Avrupa’da hidrojen

- Salı

- 23:30 ABD – API haftalık ham petrol stokları

- Çarşamba

- IEA – Temiz enerji dönüşümlerinde kritik minerallerin rolleri

- 17:30 ABD – EIA ham petrol ve petrol ürünleri istatistikleri

- Perşembe

- 17:30 Doğal gaz depolama

- Cuma

- 20:00 Baker Hughes petrol ve toplam sondaj kule rakamları

- 22:30 CFTC – Ham petrol ve emtia spekülatif pozisyonlar

Geçtiğimiz haftanın önemli enerji haberlerinin özetleri Podcastimizde.

Bu hafta güzel videolar’dan IEEE Türkiye’den DLP Serisi:

- Ali Mosref – Elektrik sisteminin dönüşümü(İngilizce)

- Dr Ebrahim Vaahedi – Microgrid Deployment Usecases to Create Reliability, Resiliency and Economic Benefits

Petrolde Nisan ayında fiyatlar %8 artmıştı. Ama Cuma günü Japonya’daki ithalat zayıflığı ve Hindistan’dan dolayı fiyatlar düşüşle haftayı kapattı. Fakat Brent haftalık %1.6 değer kazanmış oldu. ABD’de Cuma günü açıklanan rakamlara göre petrol ve gaz sondaj kuleleri 2 artarak 440’a geldi. Petrol 1 azalırken gaz 2 arttı. 1 de diğer sondaj kule sayısı artışı var.

GasBuddy’e göre ABD’de Cumartesi benzin tüketimi bir önceki haftaya göre %9.1 daha yüksek oldu. Haftalık benzin talep artışı %3 oldu.

İklim bilim adamlarına göre net sıfır kavramı tehlikeli bir tuzak. Üç bilim adamına göre atmosferden karbon dioksit teknolojilerin geleceğine inanmak durumun aciliyetini azaltıyor. “Şimdi yak, ilerde ödersin” yaklaşımına yol açıyor.

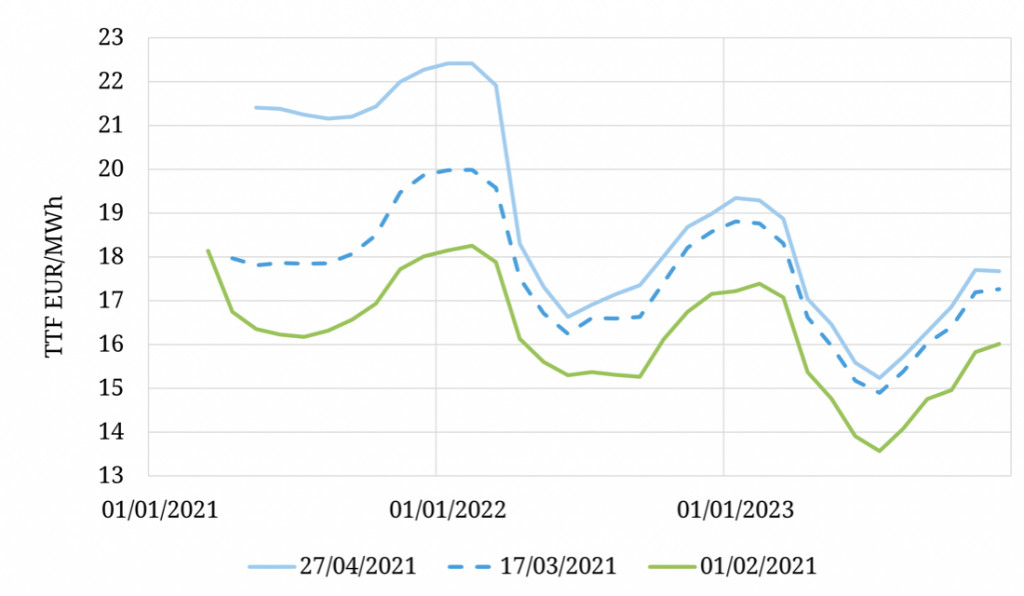

TTF gaz fiyatında gelecek kontratları Mart ortasından beri 3€/MWh daha yukarı çıktı. Depolara gaz basmak için talep, Norveç’de bakım ve Rusya’dan ek kapasite sebebiyle fiyatlar yakın dönemde yukarı fırladı.

Tesla’nın Berlin fabrikası 2022 Ocak sonundan önce devreye giremeyeceği konuşuluyor. Yeni üretmeye çalıştıkları 4680 (46 mm çap, 80 mm yükseklik) pil üretiminde bazı gecikmeler olduğu düşünülmekte. 26 Nisan’da Tesla, Almanya’daki üretimin 2021 sonunda başlayacağını söylemişti.

LNG sektöründe GIIGNL’in yıllık raporu yayınlandı. 2019’da 354 milyon ton LNG ithalatına karşılık 2020’de 356 milyon ton LNG ithal edildi. Küresel LNG talebinin %71’i Asya’dan. 947 milyon ton gazlaştırma kapasitene karşılık 454 milyon ton yıl sıvılaştırma kapasitesi var. LNG arzının %41’i Pasifik baseninden.

Şili kongre komitesi, madencilikte devlet haklarında bakır ve lityumda progresif, gelire göre artan bir vergiyi onayladı. Rekor kıran bakır ve emtia fiyatları ile devletler maden şirketlerini hedef almaya başladı. Avustralya eski başbakanı da BHP, Fortescue Metals ve Rio Tinto’dan süper kar vergisi alınmasını istedi. Şili dünyadaki bakır üretiminin %28’ini yapıyor. Fakat cevherde bakır oranı %1’den 15 yılda %0.6-0.7’ye düştü. 15 yılda Şili’nin küresel bakır üretimindeki payı da %34’ten %28’e düştü.

Hem kereste, hem çip hem de klor tablet fiyatlarının yukarı gitmesi ve arz sorunlarının artması, tek bir sebepten: yıllardır yapılmayan yatırımlar. Bir anda talep hızla gelince, tedarik zincirleri yeterli hızla üretim sağlayamıyor.

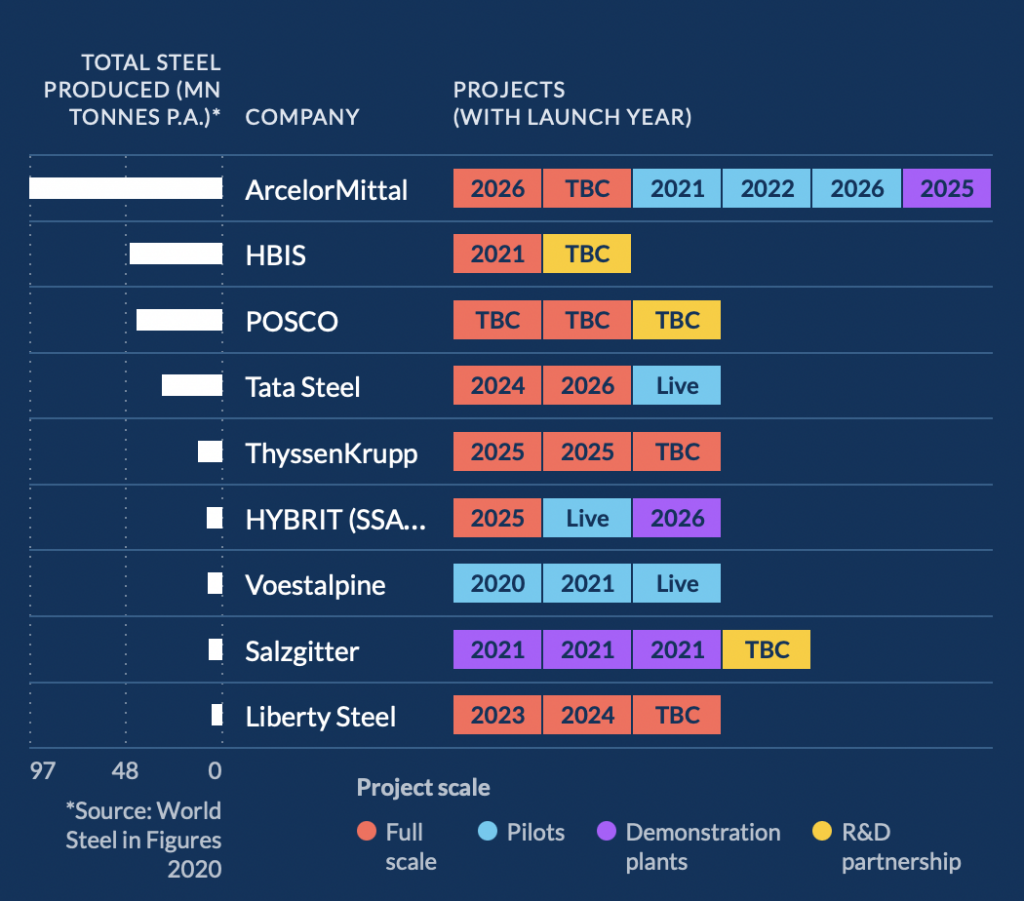

Çelik sektöründe düşük karbon yatırımlarında bir hızlanma var. Özellikle 2024 ve sonrasında bir çok proje devreye girecek.

Dünyanın en büyük emtia tacirleri Vitol, Trafigura, Gunvor, Glencore rekor karlar elde etti. Vitol 140 milyar $ gelirde 3 milyar $ kar elde etti. Fakat tamamı temiz işlemler değil Vitol, ABD adalet bakanlığına 160 milyon $ ödemeyi kabul etti. Brezilya’daki operasyonlardan Glencore ve Trafigura da inceleme altında. ABD düzenleyici otoriteleri şirketleri iyiden gözetime aldı. Gunvor da geçen sene 95 milyon $ ödemişti.

Güney Amerika’daki önemli petrol üreticileri de 3.dalga Covid19’dan etkileniyor. Brezilya ve Kolombiya en çok etkilenen 12 ülke arasında. İki ülke de ekonomik olarak ham petrol üretimi gelirlerine bağımlı. Brezilya’nın petrol şirketi Petrobras bazı operasyonlarını erteledi. 2021 ilk çeyrekte Brezilya petrol üretimi yıldan yıla %5 düştü. Kolombiya’nın ihracat gelirlerinin %30’u da petrolden. Kolombiya’da petrol sahalarını işgal ve petrol hırsızlığı 2021 başından bu yana %46 artmış durumda

Denizlerde konteyner taşımacılığında emisyon azaltımında, Maersk 2023’de methanolle çalışan gemi devreye alacak. IMO’nun Digital Collection sisteminde CO2 emisyonları için 2019’da 614 milyon ton emisyon kayıt altına alındı. Bunun %30’u konteynerlardan. 170 milyon teu (kargo kutu eşdeğeri) taşındığı düşünülürse, 1 teu için 1.08 ton CO2 emisyonu salınmış. Alman Atmosfair’e göre 1.08 ton için emisyon ofsetleme bedeli 30$. Buna göre tüm deniz konteyner sektörü 5.1 milyar $’a karbon nötr olabilir.

Japon Murata Manufacturing, Sony’nin pil birimini almıştı. Mart 2022 sonu itibari ile tamamen katı hal pil üretimine başlıyor.

Demir cevheri geçen hafta rekor kırarak 194$/ton’u gördü. Çin’in yüksek fiyatlardaki etkisi büyük. Nisan başında Avustralya’daki siklon sebebi ile demir cevheri ihracatı üçte bir düşmüştü.

Gübre sektöründe 9 yılın ardından çok karlı bir yıl görünüyor. ABD’li Mosaic gübre şirketi geçen Mart hisselerinin değerinin 9.59$’a düştüğünü görmüştü. Şimdi ise 36$’da. Potash piyasa analistleri gübre fiyat örüntülerini “kartel gibi” olarak değerlendiriyor.

İtalyan Eni, perakende ve yenilenebilir elektrik kolundaki azınlık hissesini halka arz etmeyi veya satmayı düşünüyor. Bu iş kolunun 10 milyon müşterisi var ve 2025’e yenilenebilir gücünü 5 GW’a çıkarmayı planlıyor.

AB, geçen hafta 2030’da 1990’a göre emisyonları %55 azaltmayı amaçlayan taslak yasa üzerinde anlaştı. Geçtiğimi 30 yılda, Avrupa emisyonları %20 azaltmıştı, gelecek 10 yılda %35 azaltmaya çalışacak. Fakat, FT’ye göre hırslı hedefin planı yok. Kapanacak nükleer ve kömürleri hesaba katınca, sorun büyük.

Kobalt fiyatları sene başından beri %40 arttı. 2019 Mart’ında ise daha yüksek bir nokta olan 25 $/pound’du. Şimdi 21$ civarında. Bu sene RBC 28.5$ bekliyor, 2024’te de 40$. Bank of America’ya göre tedarik tarafı hareket etmiyor. Bu hafta Çinli CATL, en büyük pil üreticisi, Kongo’da 138 milyon$’a bakır ve kobalt projesi aldı. Tesla ve VW kobalt ve nikel kullanmayan LFP (lityum demir fosfat) pillere ağırlık veriyor. Şu anda pazarın %14’ü ama ileriki yıllarda %20’ye çıkabilir.

Bloomberg emtia endeksi, 2015’ten beri en yüksek seviyesinde. Nisan’dan beri %8, yıl başından beri %15 artış gördü. Emtia döngüleri özellikle arzı hızla arttıramayınca artışa geçiyor. Goldman’a göre emtialar önümüzdeki 6 ayda %13.5 daha artacak.

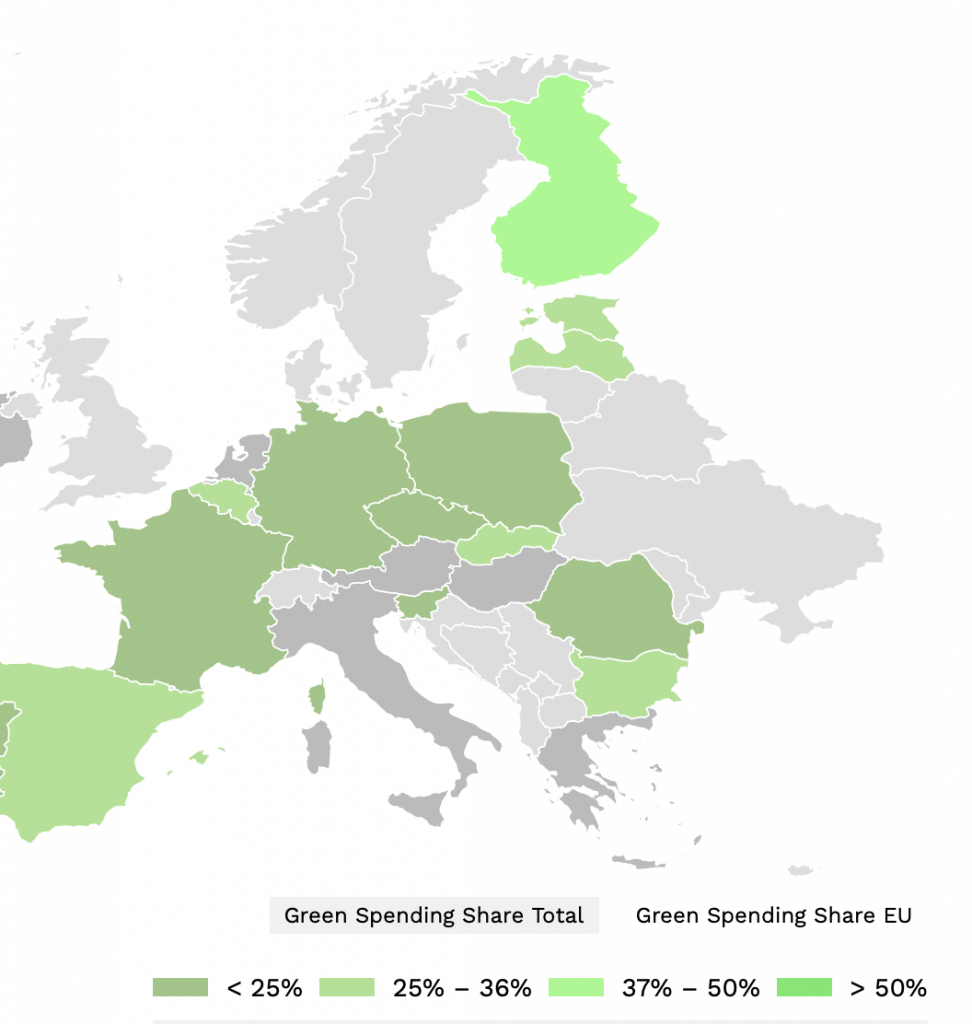

AB ülkelerinin ulusal kurtarma paketleri kapsamındaki harcamalarının ne kadar yeşil olduğuna dair bir izleme sitesine göre, oranlar %25’in altında.

Geçtiğimiz haftadan

ABD’de kömürden elektrik üretimi Şubat’ta 6 ayın zirvesine çıkarak 87.8 TWh oldu. Ocak’tan bu yana %7.4, geçen senenin aynı ayına göre %56.6 daha yüksek.

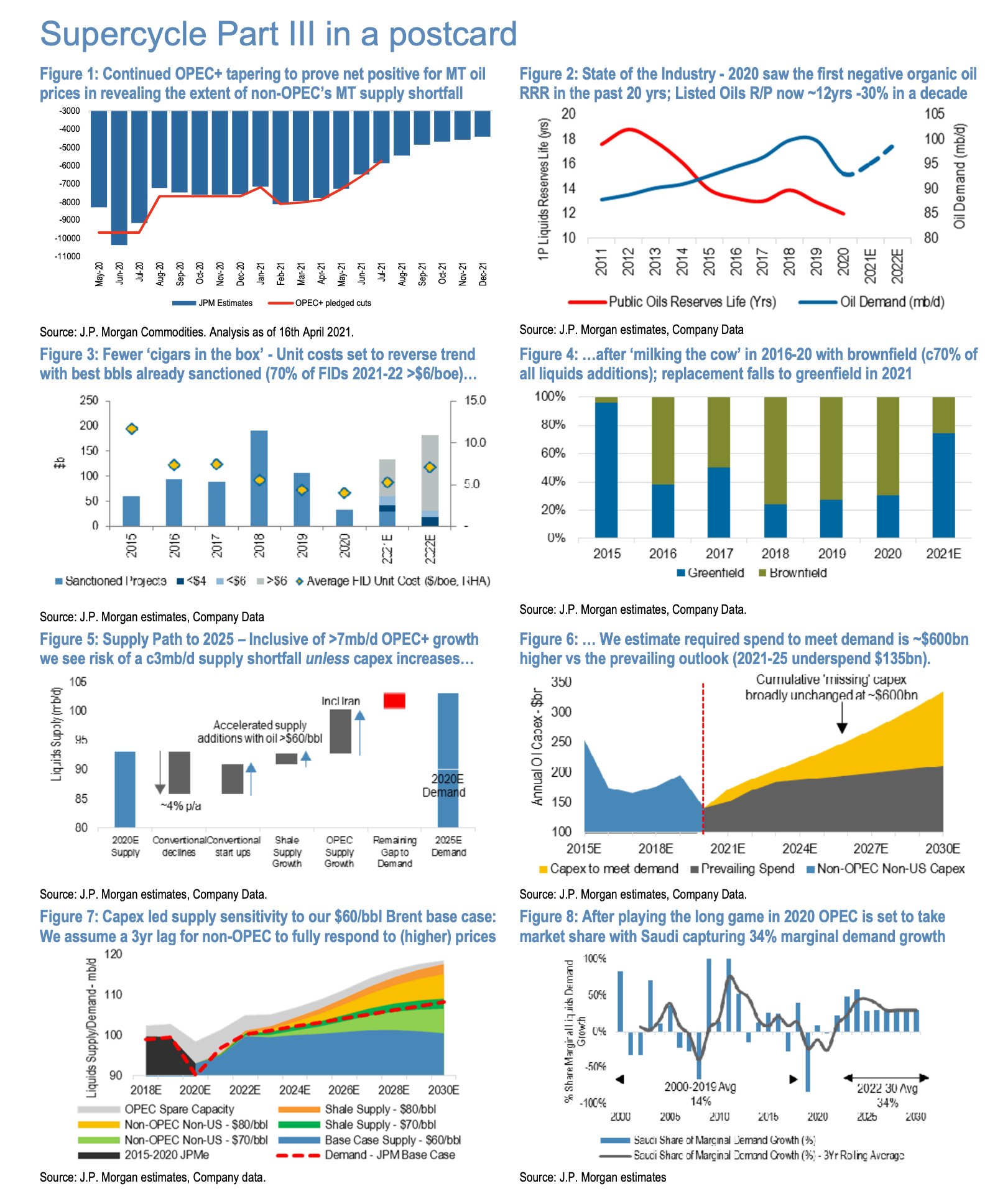

JP Morgan’a göre bir petrol süper döngüsüne giriyor olabiliriz. Yatırım eksiği 600 milyar $. Bilançoları korumak için 43 şirket (%40 üretim) yeterli yatırım yapmadı. Rezerv/üretim oranı 11 yıla düştü. 2012 zirvesinin %40 altında. 2022 sonrası 75$/v fiyat bekleniyor.

IEA – elektrikli arabalar raporu‘na göre 2020 sonunda 10 milyon elektrikli araba var. Küresel araç satışları %6 düşmesine rağmen elektrikli araba satışları %41 arttı. Küresel olarak 3 milyon elektrikli araç satıldı. Bu tüm araç satışlarının %4.6sı. Tüketiciler elektrikli arabalar için 120 milyar $ ödedi, devletler de 14 milyar $ sübvande etti. IEA’de göre 2020’de 145 milyon veya daha çevreci senaryoda 230 milyon elektrikli araç olabilir

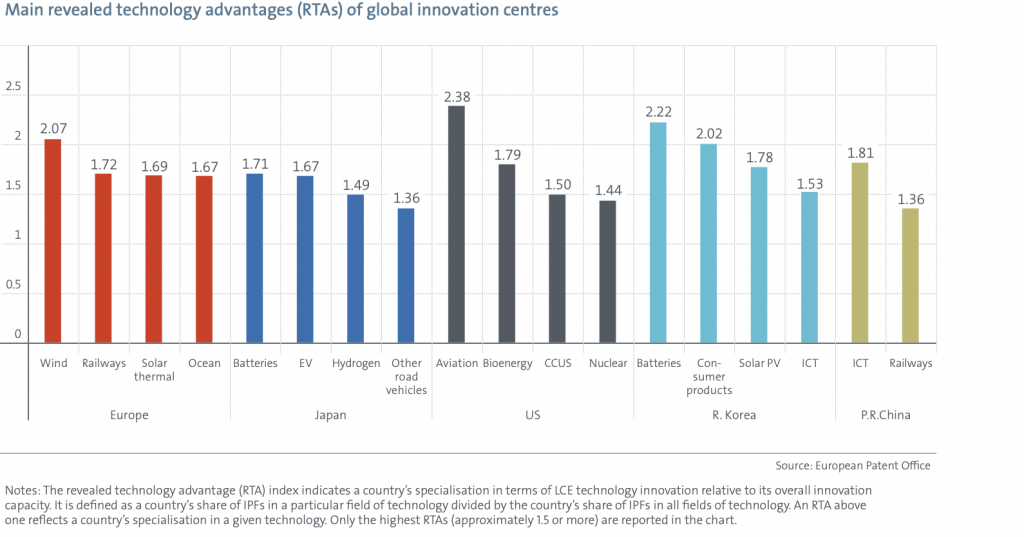

Düşük karbon enerji patentleri 2017’den beri %3.3 artıyor. 2013 öncesi bu %12.5 ortalama büyüme (2000-2013). Yakıt değişimi ve enerji verimililiği bu patentlerin %60’ına denk geliyor. Bölgeler bazında farklılık çok önemli:

Araba satışları hız kazanıyor. Bu sene, benzin de hızlı geliyor, 2018’den beri ABD’de en yüksek benzin fiyatları bekleniyor. Japonya’da sürücü ehliyeti başvuruları rekor kırmış

Tellurian – Lousiana’da şeyl gaz sondajına 2.5 yıl sonra tekrar başladı, bu fiyatlar uygun diyor Şerif Souki

Petrol şirketlerinin serbest nakit akışları:

Kısa kısa:

Palladium fiyatları 3000$/oz’u buldu.

Karbon fiyatları Avrupa’da 50€/ton sınırında.

BHP kömür varlıklarından nasıl kurtulacağını düşünüyor.

ABD – Araç teknolojileri dairesi 100$/kWh olan pil hedefini 60$/kWh’a çekti. BNEF’e göre 2025’ten sonra 59$/kWh fiyatlar görülebilir

ABD’de elektrik şebekesinin modernizasyonu ve genişletilmesi konusunda Beyaz Saray belgesi.

Açık Makaleler

“Our oil would burn bright til morning:” Geopolitics, Resource Securitization, and Anglo-American Competition for Whale Oil, 1783-1818

Comparing coal phase-out pathways: The United Kingdom’s and Germany’s diverging transitions

The political economy of coal in Poland: Drivers and barriers for a shift away from fossil fuels

Reinventing the Utility for Distributed Energy Resources: A Proposal for Retail Electricity Markets

Low-Carbon Production of Iron & Steel: Technology Options, Economic Assessment, and Policy

Efficiency and Equity Impacts of Energy Subsidies