Bugün bitirmeye çalıştığım video “Sürdürülebilir enerji geleceği için Quantum çözümler(İngilizce)”. Petrol fiyatları neden yükseldi? Genelde Libya sebebi ile. İran haberleri ağırlık kazanıyor, üretimi stoklardan sonra beklenilen şekilde artamaz diye. OPL 245 olayı doğru/yanlış okunması gerekir. Oxford Energy Latin Amerika’da Brezilya talebi artmaz diyor. Katılmıyorum. Çin’de işler iyi gidiyor hacası var. Dünyada petrol stratejik rezervleri…. Bugün Burak Yitgin’in makale ve rapor önerileri var. Kitap özetinde “Emtia kardeşliği-Dünyayı yöneten gizli kulüp” kitabının ilk bölümü var. Kitap komplo değil, yayıncı satsın diye ismi böyle koymuş sanki. Anlattığı ise emtia ticaretini etkileyen isimler. Yazarı CNBC’den Kate Kelly.

Shell ve Eni’nin Nijerya açık deniz petrol sahası OPL 245 macerası

Haber

BHP Billiton’un kazancının %20sı petrol, %20sı kömür, %17.6sı bakır, %42si demir cevheri

8 milyar $’lık HSBC’nin Çin yatırımlarını yöneten Mandy Chan, daha fazla hükümet yatırımı, ve üretim kesintileri (emtialarda) bekliyor. Çin 150 mnton kömür kapasitesi 50 mnton çelik üretimi kesmeyi hedefliyor. Chan’ın favorileri kimyasallar, gübre ve bakır hisseleri. Talep güçlü geliyor demiş.

Norveç’te kısa mesafelerde fjordlarda elektrikli feribot denemeleri başladı. Elektrik ve hibrit feribotlar kullanılması gündemde. 800 kWh, 11 tonluk piller kullanan sistem, günlük 34 kere 20 dakikalık geçişte 150 kWh kullanıyor. Ama şarj için bağlandıkları yerlerin nüfusu az olduğundan orada da pil var.

Pakistan, Katar’dan LNG için petrol fiyatının %13.4’ne anlaşmış, Japon Chubu ise daha önce %14.9’una. 2007’den bir kontratta ise %17sine. (LNG fiyatı 7’de 1’den 8’de 1 oranına gidiyor)

Shell ve Eni’nin Nijerya açık deniz petrol sahası OPL 245 macerası üzerine kesin kitap yazılır. Hikaye şu, bu saha onlar için çok önemli, eski petrol bakanı da çözerim diyor, kendi kontrol ettiği petrol şirketi üzerinden karmaşık ilişkiler.

İran’ın eski sahalarının kesintilerden sonra hızla üretime geldikleri fakat üretim çevikliklerini kaybettiklerini iddia eden analiz. Bu eski sahalardan üretimi arttırmak istedikçe, yüksek su oranı, ani üretim düşüşleri ve zayıf geri üretimler olabilir.

ABD Suriye’yi vurunca Güney Kore borsası sallandı. ABD aynı şeyi Kuzey Kore’ye de yapabilir diye.

Kok kömüründe Debbie Siklonu Avustralya’nın Kuzey Doğu eyaleti Queensland’i vurdu. Queensland dünya kok kömürünün yarısına yakını üretiyor. 2011’deki siklonda da kömür madenleri etkileninde tonu 330$’a çıkmıştı. Deniz aşırı kok kö. marketi 300 mton. Geçen hafta da fiyatlar 283$’a çıktı.

Latin Amerika LNG talebi ABD için önemli. Oxford Energy’ye göre Brezilya’nın LNG piyasası düşmeye devam edecek. Brezilyada sanayi büyümesi 3 yıldır -3%’den daha negatif. En önemlisi tuz öncesi sahalarda ürettiği gazı altyapı olmadığından geri basıyor. 2020 sonuna kadar talep artmaz gibi

“ABD hava alanlarını özelleştirmeli”, BlackRock’tan Larry Fink. 1 trilyon $ altyapı yatırımı için özelleştirmeyi öneriyor. Goldman’ın eski başkanı da hava trafik kontrolünün özelleşme ihtimalini…

“2016da olan herşey iki kelime ile açıklanabilir : Çin ve petrol fiyatları”. Artışlar var ama yavaşlıyor

Dünyanın en büyük stratejik rezervlerinde 727 milyon varil(mv) kapasite ile ABD, 511 mv’i hedefleyen ama 2016 ortasında 400mv’de olan Çin, Japonya 324 mv, Güney kore 92.6 mv, İspanya 120 mv. ABD satış yapıyor ve 530 mv’e(60günlük tüketime) düşebilir, çünkü SPR altyapısı eskidi, yenileme 2 milyar$

McKinsey’e göre 1kg tekstil ürünü 23 kg gaz emisyonu üretiyor.

Kentuck Kömür müzesinin tepesine enerji maliyetlerini düşürmek için güneş panelleri konuyor.

Bağımsız önerileri – Burak Yitgin

Euroelectric bünyesindeki ülkeler ve alt katılımcıları olan sektör temsilcileri ile birlikte, Polonya ve Yunanistan hariç olmak kaydı ile 2020 sonrasında kömür santrali kurmama konusunda ortak niyet bildirimi yapıldı.

Dünya Bankası’nın açık erişim olarak sunmaya başladığı “GLOBAL SOLAR ATLAS” da tüm dünya üzerine istediğiniz koordinatlarda irradiation ve PV çıkış değerlerine ulaşabilmek mümkün. Buna ek olarak GHI, DNI, DIF, GTI, OPTA, TEMP, ELE değerlerine ulaşabiliyor. Hatta bu veriler neticesinde optimum çıkış gücünü de hesaplayan bir optimizasyon programı dahi mevcut. Sapmalar elbette olacaktır lakin bu ölçekte benim gördüğüm en faydalı açık erişim veri portalı şuana kadar.

Rüzgâr& Güneş santrallerinin smart grid ve teknolojik gelişmeler ile birlikte baseload olabileceğinin tartışıldığı okurken çok keyif aldığım bir makale.

Kapasite Mekanizmalarının/Piyasalarının nedenlerinin ve çeşitlerinin incelendiği Berkeley tarafında yayınlanan güncel bir rapor. Daha önce benzer rapor Oxford yayınlarından Avrupa ülkelerini özelinde kitap olarak çıkarılmıştı.

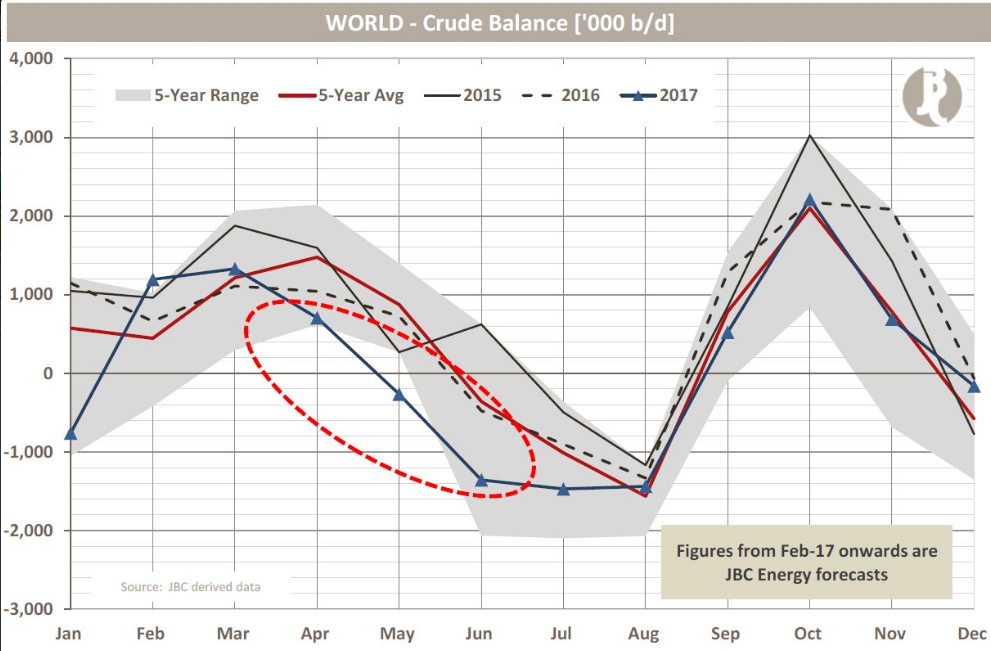

Grafik

İrandaki büyük sahaların üretimi (TR)

JBC’ye göre Mayıs-Haziran’da petrol arz eksiği olacak-yani stoklar daha hızlı düşecek. (JBC)

Kitap Özeti

Dünyayı işleten gizli kulüp: Emtia Tacirleri Kardeşliğinin iç dünyası

Kate Kelley, https://www.amazon.com/Secret-Club-That-Runs-World/dp/1591845467

Kate Kelley aslında kitabın aslında kitabın başlığını yarı sarkastik olarak koymuş. Kitap kısaca 2000 sonrası 2012-2013’e kadar emtia (öncelikli olarak petrol) dünyasındaki belli başlı bilinmeyen büyük oyuncuları inceliyor. Kitabın başlığını yayıncı koymuş, yarı biyografik, tarih içeren emtia ticaretini anlatan bir kitap. Kate Kelley CNBC’de programcı

Giriş

Chesapeake enerji’nin CEOsu Aubrey McClendon: “Gaz fiyatları 2011’de sıfıra giderse, bu tüketiciler için harika, bizi ilgilendirmez, rakiplerimizin sorunu…. Bir defa koruma yaptıktan sonra, düşük gaz fiyatları isteriz” diyor. McClendon’un bir ticaret şirketi açarak, Chesapeake’in ürettiği ürünlerin ticaretini yapması, 2013’de emekliliğini getirdi. Yazar New York’ta ham petrol tacirinden bu sektörün riske karşı mantıksız bir tutku, ve kocaman adamların duygusal konularını içerdiğini söylemesi bu kitabı yazmasın yol açıyor. Nebraska’daki bir mısır çiftçisine gidiyor. Attığı ürün hasadı ile ilgili tweetler CME (Chicago Mercantile Exchange)’deki aracılar tarafından takip ediliyor.

Emtia ticareti aslında tüm bir yaşamımızı etkilemesine rağmen, medya da çok yer bulamıyor ve birçok kişi tarafından tam anlaşılamıyor. Yazar cevaplar arıyor, kim bunlar, nasıl çalışıyorlar, fiziksel metaların fiyatları üzerindeki etkileri ne ve bunları kim izliyor. Kitap bulgularını anlatıyor.

1. Balon

Pierre Andurand’ın 8 milyar $ lık ham petrol pozisyonu var ve gününün yarısını spor vs ile geçiriyor. 5 Mayıs 2011’de Osama bin Laden öldürüldükten sonra ortadoğu daki politik kararsızlık yüksek fiyatları gösteriyor.

Brent 120$lerin altında fakat bu kendisini rahatsız ediyor, daha yükseğe çıkmasını bekliyor. Market Wizards (Piyasa Büyücüleri) isimli serilerin yazarı ile konferans odasında da bir toplantısı var. Toplantının üzerinden 1 saat geçmeden tacirlerinden biri Brent’in 2.5$ düştüğünü söylüyor. Bu kısa bir dilimde çok büyük bir hareket.

Andurand endişenmiyor, petrol piyasası oynak bir canavar. Bir seferinde ameliyattan uyanınca petrol fiyatlarının tahmin ettiği gibi 10$ arttığını da öğrendi. Yazarla konuşmaya devam etti, Bluegold Capital Management isimli koruma fonunda öğrendiklerini ve felsefesini nasıl uyguladığını anlattı. Meşhur olmasının sebebi, petrol piyasalarının hem 2008’deki zirvesini sonra da takib eden dibini tahmin etmesinden….

Fakat emailler gelmeye devam ediyor. Dolar dolar brent düşüyor. BlueGold bu sırada 100 milyonlarca dolar kaybediyor. Andurand odaklanamıyor, yazar da “Neden sürekli Blackberry’ne” bakıyorsun diyor.

Andurand hemen toplantıyı bitirip tacirleri Neel Patel ve Sam Simkin’e gidiyor. Endişeliler. 34 yaşındaki Anduran’ın çok ender gördüğü bir stres. Neden olduğunu kimse bilmiyor, brent düşüyor.

Andurand yönettikleri 2.4 milyar$ varlıktan kağıt üzerinde 3 misli bir pozisyon oluşturdular. Eğer ham petrol hızla düşerse bu koruma fonu için felaket demek. Andurand “bir kaç 100 milyon değerinde sat” diyor.

Milyar dolarlık varlıkları satmak zor. Böyle günlerde ekstra para kaybedebilirler. Sakin bir günde diğer tacirlerde birinin çok fazla sattığını öğrenip, kendi pozisyonlarını da satabilirler. Bu da daha fazla fiyat düşüşü demek.

Birkaç saatte Brent 6-7$ düştü ve duracağı yoktu. Andurand tacirlere 20 dakika bekleyip tekrar satmalarını söyledi. Ofiste kaos vardı. Telefonlar çalıyor, Bluegold batıyor mu?

Akşam 7:30’da Brent 10.4$ değer kaybetmişti. BlueGold 3 milyar $ pozisyon satmıştı. Günlük kaybı yarım milyar $dı. Hala yatırımda olan 5 milyar $’ı vardı.

Emtia çok kullanılsa da, küresel piyasalarda, emtia tarım, sanayi ve ticaretin yapı taşları. Brent petrol ve buğdayın emtia olarak nitelendirilmesi, bu ürünlerin nerede üretilirse üretilsin kimyasal yapıları benzer olması. Fiyatları ise tacirlerin “fundamental”-temelleri izlemesi : emtiayı yeryüzüne çıkarma maliyeti, onu kaynaktan satıcıya maliyeti, belirli bir zamanda kaç kişi bunu alacak, diğer lokasyonlarda da çok mu? Hangi fiyat ve ne zaman?

Emtia fiyatlarını etkilemek eski bir oyun. 3000 yıl önce Sümerli çiftçiler hasatlarının bir kısmını önceden alınan bir gümüş ile takas ediyorlardı. Bugünki tacirleri ileri-forwards(kontratlar) diyorlar. ABD’ye ise 1848’de Chicago Board of Trade ile resmiyet kazandı. Çiftçiler veya metal imalatçılar fiyatları önceden bağlayabiliyorlardı.

2000lerde ise emtia ticareti yeni bir aşamaya geldi. Hacim ve oynaklık patladı. Sıradan ve profesyonel tacirlerin akını başladı. 2002’de yılda 500 milyon kontrat, 2008’de 2 milyar kontrata çıktı. Kağıt ticareti 800 mmilyar$ dan 13 trilyon $’a ulaştı(aynı dönemde).

Aslında diğer stok, tahvil ve para birimlerine göre emtia küçük bir orandı. 2000’den sonra artmasında artan fiyatlar ve Wall Street’teki istihdam etkili oldu

2000in başından 2008 ortasına kadar Goldman Sachs Commodity Index (Daha sonra S&Pde gelince, S&P GSCI oldu) 3 katına çıktı. Petrol, mısır 3 katın üzerinde arttı, altın bile iki misline çıktı. Emtia piyasalarında bu artışı görenlerin yatırım yapmamaı için çılgın olması lazımdı.

“Portföylerde emtia bulundurmanın bir değeri var, fakat geri dönüşler değişti” diyor Jeff Scott, 74 milyar$lık finansal şirket Wurts&Associates’in CIOsu.

Çin ve Hindistan’ın hızlı büyümesi ve emtia talebi, analistlerin tabiri ile yeni bir “supercycle-süper döngü” başlattı. Ayrıca Peak Oil – petrol üretiminde zirvenin yapıldığı teorisi de vardı. 2008’in ikinci yarısında petrol 147$’dan çok düşük bir oranına düştü. Emtia balonunda Andurand gibiler karları iç ettiler. Bazen strateji bazen piyasaları kendi yararlarına çalıştırdılar. Piyasaların yukarı hareket edeceğine dair tahminleri yukarı hareketleri tetikledi, düşeceği de tersini. Bu kişiler fiziksel emtia da almadıklarından piyasası köşeye de sıkıştırmıyorlardı (cornering). Büyük kaynaklar onlara inanılmaz avantajlar sağlıyordu. Kaybederlerse de, o kadar zengindiler ki ertesi gün gelip devam ederlerdi.

Bazıları babalarının eksikliğini güç ve para ile doldururken bazıları da risk almak konusunda daha rahat davranabiliyordu.

Gary Cohn, Goldman Sachs’daki röporajda “yakında 3 standart sapma hareket olacak” diyenlerle oturmaya bayılıyorum, emtiada 3 standart sapma hareket 1 günde oluyor diyor.

Emtia oyuncuları genelde tembel, kendi evlerinden çalışabiliyorlar vs. fakat konu hammadde ticaretine gelince deha ve konsantre oluyorlar, çünkü ticaretini yaptıkları alan hala geniş şekilde düzenleniyor.

Çok iyi kazananlarda oluyor. John Arnold, Enron taciri, herkesten daha başarılı olarak, Centaurus Energy ile 2006’da %317 getiri başardı. 38 yaşında milyarder olarak emekli oldu bir kaç yıl sonra

Andurand 2008’de %209 getiri elde etti. Fakat sektörün geri kalanı çok büyük, çok uluslu aracılar ile dolu. Kolombiyadan kömür çıkarıp, Singapura gönderecek gemileri kiralayan vs. Sektördeki büyük oyuncular Amerikan kaçak Marc Rich’in kurucu babası olduğu Glencore ve Trafigura gibi şirketler. Bu şirketlerin kapsamı ve insan gücü, bölgesel küçük farklılıkları gözeterek ucuza alıp pahalıya satmalarına yardım ediyor.

Koruma fonları da bunların arasında. Para el değiştiricileri. Sosyalist eğilimleri olan Fransız Andurand, bu işin kirli olduğunu ve gerçek bir varil petrolü hiçbir zaman kabul etmeyeceğini söyledi. O sadece tacir.

İyi günlerde Goldman Sachs and Morgan Stanley, petrol, benzin, bakırdan parça başı 3 milyar $ gelir elde ediyorlardı. Müşteri için pozisyon açarken müşteri kaybederken kazana da biliyorlar. Fakat gerçek para ticaret kurumlarında oluyor.

2008’de Credit Suisse’de bir grup tacir, ham petrol piyasasında 35 milyon $ kazandı. 2010’da ABD’De bu işlemler yasaklandı.

Emtia güç ilişkisinin en altında da fiziksel emtialara bağımlı şirketler var. Coca-Cola, StarBucks, Delta Air line, küçük çiftçier. Bu oynaklığı anlamakta zorlandıklarından bankaları kullanarak pozisyon alıyorlar.

Fakat müşteri fonları ile pozisyonlarını kurtarmaya çalışanlarda oldu. MF Global’den Jon Corzine, eski Goldman Sachs yöneticisi ve New Jersey Valisi, Avrupadaki tahviller kötü gidince, küçük yatırımcının parası ile borç ödedeğinden hala yargılanıyor.

Genelde emtia ticareti yapan elit isimsizlikten avantaj alıyor. Bir çok şeyi açıklamak zorunda değiller. California Kamu Çalışanları emeklilik fonu gibi bir çok kamu yatırımcısının da işe girmesi, bu tacirlerin, ortalama vatandaşın emtia harcamalarını arttırarak mı fiyatları yükselttiği sorusunu gündeme getirdi.

Abd de petrol fiyatı artışlarından sorumlu olup olmadıkları veya küresel olarak 2000 ortasında başlayan gıda artışından sorumlu olup olmadıları tartışıldı. Bu gıda artışı 2011de Mısırdaki ayaklanmada da pay sahibiydi. Bazı akademisyenler GSCI’yi suçluyorlar.

Fiyatlar ve emtia tacirleri ilişkisi kolay değildi. Andurand 2011 Mayıstaki panik satışının 2-3$ daha düşük bir Brent fiyatı oluşturduğunu tahmin ediyor. (%33 etki) . 2010Da altını tek günde %2 düşürmekle suçlanan John Paulson’da önemli bir tartışma konusu. Ama piyasanın gerçekte nasıl hareket ettiğini bilemeyebiliriz.

2000lerdeki emtia balonu, Amerika finans sektöründeki en ilginç dönemlerden biri. Piyasa, ve düzenleyicilerin rolleri için dersler içerdiği gibi, para dünyasının nasıl bazen gerçek dünyadan koptuğunu da gösteriyor