Bugün Shell LNG Outlook yayınlandı, bu hafta herhalde Brent benchmark’ın geleceği konuşulacak. WTI’daki uzun pozisyonlar kafaları karıştırıyor. Shell LNG outlooktaki en önemli slayt, bence “fiyat aralığı”-gri alanı gösteren slayt. Bu hafta International Petroleum Week #Ipweek hashtag’ı takip edilebilir.

Bilgiler

Bu hafta bugün ABD tatil; Çarşamba API ABD petrol tedariği; Perşembe EIA petrol ve benzin stokları-haftalık doğalgaz stokları raporu; Cuma Baker Hughes petrol kule rakamları

Bu hafta Platts’ın Brent petrol olarak belirlediği petrol sepetine Troll sahasından çıkan petrolün de eklenmesi tartışmasını duyacağız. Troll 200bin v/g, fakat Troll ile Brent petrolde Shell ağırlığı yerini Norveçli Statoil’e bırakıyor. Şeyl petrolünden sonra WTI’a karşı Brent’in şansı ne olacak göreceğiz

WTI’da long pozisyon artışlarının ardından hızlı fiyat düşüşü teorileri artıyor. Kanada petrol kumlarına 2014’e kadar 10 yılda 200 milyar $ yatırıldı. Wood Mackenzie’ye göre bu rezervlerin sadece %20si 36.5 milyar varili ekonomik.

Küresel lityum iyon pil üretimi 2016-2020, %521 kapasite artışı; 2016’daki 28 GWh, 2020’da 174 GWh kapasiteye çıkacak.

Google’un kurulu gücü 2.6 GW, tamamını yenilenebilirden yaparak gelecek sene tamamen temiz enerjiye geçecek. 2600 MW İzmir’in talebi kadar olabilir.

Shell 2015-2030 arası doğalgaz tüketimi yıllık %2 artacak, LNG talebi %4-%5 artacak.

Kuzey denizi 2004’teki 6 mv/g’den bu sene 2.8 mv/g’e düştü. Shell’in Brent’i savunmak için çok fazla kuzey denizi petrolü ticareti yaptığı anlaşılıyor. Brent bu gidişle küresel başka benchmarklarla da karışarak daha küresel olacak

Petromatrix bülteninde petrol fiyatlarını yukarıda tutmak için büyük spekülatörlerin kısa pozisyonlarına bir hafta ara vermesine rağmen, uzun pozisyonlara yüklenmeye devam ediyorlar. Hedge fonlar yüklenmesine rağmen petrol fiyatlarında yukarı gidişin zayıflığı düşündürücü. Tedirgin bir durum

Grafik

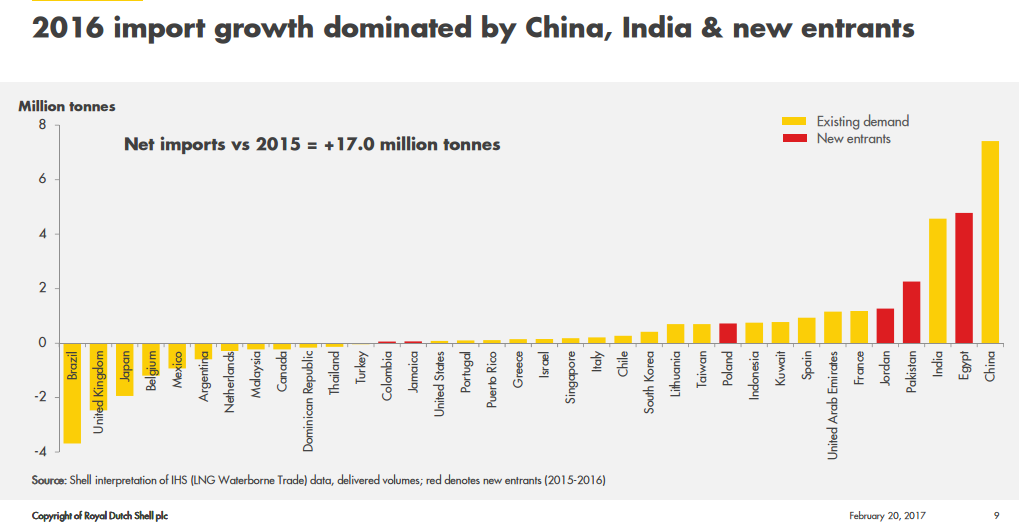

2016 LNG ihracat büyümesinin liderleri Çin ve Hindistan (Shell)

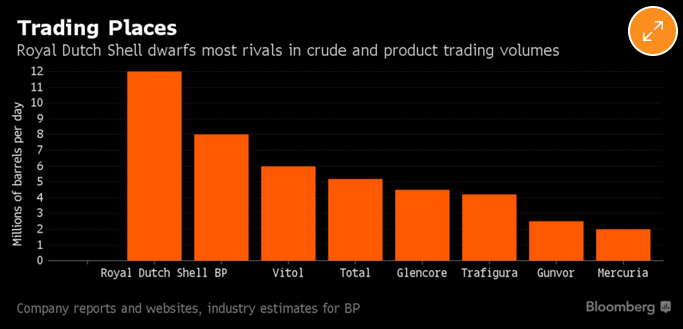

Ham petrol ve ürünleri ticaret hacimleri (Bloomberg)